新消费,新格局

成熟企业如何敏捷竞争中国消费市场

本文作者:埃森哲

PART 1 繁荣的困境

过去十年中,中国社会消费品零售总额增长了三倍以上,2019年预计突破40万亿元,消费已经成为中国GDP增长的主要推动力。量变孕育质变――从中国制造到中国智造,从满足温饱到追求美好生活,中国市场十年来的“消费升级”进程充满机遇和创新能量。

中国市场规模持续扩大,充满活力,国际品牌、本土国货和数字化“原住民”品牌看似皆大欢喜,但根据埃森哲的最新研究,中国消费升级的力量,并非人人可乘的顺风车,中国主要消费品行业的增长格局正在悄然发生变化。

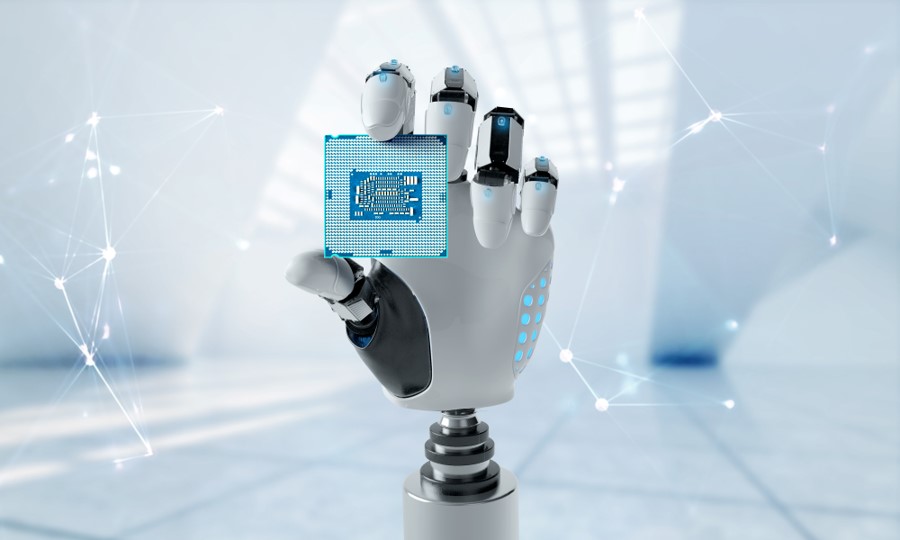

事实上,占据行业市场份额头几把交椅的大品牌,正在被新兴品牌蚕食市场份额,陷入十面埋伏。以2009年十个消费品行业前5品牌为例,到2018年已有42%的企业跌出榜单。过去十年,十个行业中有七个行业出现了龙头品牌整体市场份额下滑――除了白酒和家电略有涨幅,服装持平外,手机、软料、啤酒、美妆个护、家居护理等行业均在下滑,平均跌幅超过12%。手机行业洗牌最为剧烈,十年期的行业前五品牌的市场份额如今下跌了50%。(见图1)

十年来,数字技术的普及发展赋能消费者,同时也重构了消费行业的新格局,成熟企业守业艰难,新入局者后来居上。对比2008年和2019年的中国市值前100企业,创建不到20年的企业占比已经从20%增加到38%。

基业常青固然难得,每一家企业都力图能跨越周期实现持久增长,但大企业保持活力和敏捷并不容易。对成熟品牌的企业来说,无论是跨国公司还是本地企业,在一个持续快速增长的消费市场中,为何会进退失据,陷入繁荣下的困境呢?

埃森哲在过去十年持续观察和探究不断变化的中国消费市场,试图寻找到答案。我们认为,消费市场的迭代分化、新兴品牌崛起、企业敏捷竞争力不足是成熟企业陷入困境的主要原因。

PART 2 “低迷的中间”

观察中国消费市场的迷人之处就在于,这是一个始终处于“流动”状态的市场,经济增长、人口结构变化、城镇化发展,以及数字技术创新,这些力量交互塑造了这个充满活力持续变化的消费市场。由于经济发展的地域性差别,中国市场并存着中高收入国家、中等收入国家和低收入国家的市场形态。同时,独特的人口结构孕育出多个代际消费人群共存相依的消费图谱。

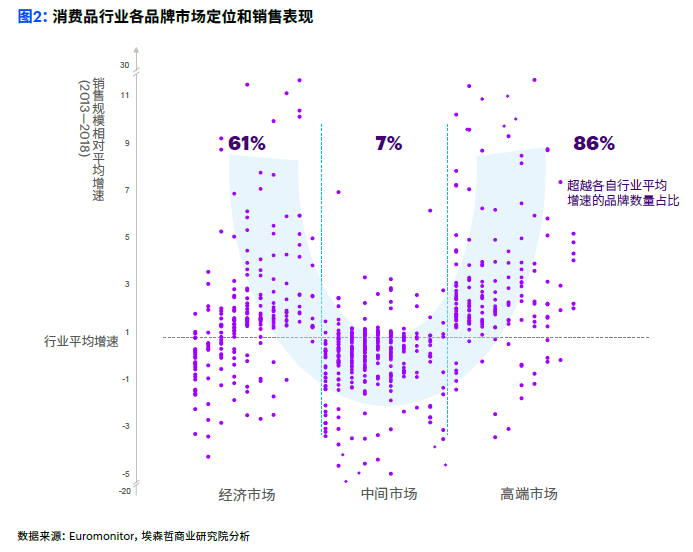

按照传统理论,一个国家向中等收入程度发展时,将产生一个庞大的中产阶级,构成主流消费群体,成为主要企业竞相赢取的目标消费者。然而,从我们跟踪过去5年主要消费企业的市场增长情况来看,恰恰是定位在中间市场的多数企业增速低于行业平均水平,而定位在高端市场和经济市场的企业获得了更高增长,整个市场的格局呈现出一种“低迷的中间”形态。(见图2)

根据埃森哲分析,86%的高端市场定位品牌和61%的经济市场定位品牌销售增速高于其所在行业的平均水平,这一数据在中间市场仅为7%。这一方面显示了中国消费市场层级格局日渐成熟,另一方面,不同层级市场的潜力和竞争状态非常不同。令人惊奇的是,定位中间的成熟品牌不仅未呈现出预期的繁荣,反倒增长乏力。

整体而言,有7%的品牌企业的销售增长高于行业平均增速5倍以上,我们称之为增长领军者。这些增长领军者中,43%来自经济市场,53%属于高端市场,而只有4%来自中间市场。这意味着,经济市场和高端市场的增长领军者,不仅在数量上超过中间市场,而且增长速度也远高于中间市场,更加凸显中间市场的艰难经营。

高端市场最典型的代表是戴森。五年前,戴森在中国市场还是个名不见经传的品牌,而今,中国已成为戴森最主要的市场。从吸尘器到吹风机再到自动卷发棒,基本每一款产品都在中国受到热捧。2014到2016年,戴森中国业务规模每年以数倍的速度扩张,2017年全年营收已突破百亿。该品牌在中国起步后,仅仅四年时间就发展到与美国市场相当的水平。

在美妆高端市场,欧莱雅旗下兰蔻(Lanc?me)、圣罗兰(YSL)、阿玛尼(Armani)等品牌市场份额逐年提升,高端化妆品部2018年在中国市场获得两位数增长,推动集团在中国取得14年来最高销售业绩增速,同比增长33%。另两大美妆巨头雅诗兰黛(Estée Lauder)和资生堂(Shiseido)旗下高端品牌也都呈现高增长态势。

追求美好生活的中国消费者愿意为高溢价买单,助推了高端市场品牌的业绩增长。而看似矛盾的另一面,以拼多多为代表的经济市场同样热闹非凡。以突破技术壁垒和性价比营销见长的小米,如今不仅成功跻身国内一线手机品牌行列,在物联网和家电业务上也风生水起。小米2013年推出电视机业务,不到6年时间就实现了销量和出货量双双中国第一,2019上半年小米占据了中国电视市场19%的份额。小米已成为传统家电制造商的最大竞争对手。

相对高端市场和经济市场的活跃,中间市场则更多是失落的成熟企业。众多家喻户晓的品牌市场份额逐年下滑,一些著名的国际品牌也走下神坛,众多龙头企业近年来固守中端,错失了和消费者共同迭代升级的黄金时机,与市场擦肩而过。

高端市场和经济市场增长旺盛,中间市场普遍低迷,折射了中国消费者分层的一个基本经济现实。富有消费者群体继续扩大,中国最富的5%人群在全球是最富的15%。多年城镇化进程正在释放三四线城市的消费潜力,小镇青年带来经济市场的繁荣。根据尼尔森最近的调研,三线城市消费者信心和消费意愿都高于一二线城市消费者。这些变化并非一时形成,中国消费社会的快速演进需要企业具有良好的预判和敏捷的市场战略调整能力,对于成熟品牌来说是多重挑战。

PART 3 新兴品牌,后起之秀

中国的消费市场有着明显的代际特征。千禧一代,Z世代与父辈不同,他们更愿意消费也更有主见。一方面,他们对商品的价值进行理性判断,追求“性价比”,另一方面,在审美上持续升级,青睐个性化和设计感强的产品,摆脱对大品牌的崇拜。在选择产品时,除了对品牌的认知外,这些新生代消费者对产品颜值、品牌故事、品牌文化是否跟自己有共鸣,是否能彰显自己的个性均有考量。埃森哲2018年中国消费者调研显示,近一半的消费者在购买商品时主要考虑彰显自己的生活品味,这一趋势在18到34岁的年轻消费者中尤为显著。随着新生代消费人群成为消费主力,他们带来的这些新的消费诉求给新兴品牌的发展提供了肥沃的土壤。

较成熟品牌而言,新兴品牌的品牌认知度、铺货能力、溢价能力都相对有限。在过去,一个新的品牌要成功突围,需要从品牌、产品、渠道等多方面突破成熟品牌建立起的重重壁垒。如今,这一切已经发生巨大的改变。几十年积累和沉淀的OEM质造能力,数字供应链和柔性生产赋能下的小规模定制为新兴品牌轻资产运作提供了可能。利用“网红”营销策略为品牌引流,基于利基市场进行精准定位,众多小而美的新兴品牌用产品的功能性和设计感成功将客户流量变现,实现了飞跃式增长。数字化在赋能小而美品牌实现创新商业模式的同时,也很大程度上改变了消费者体验甚至行业业态。

几乎在每个消费品行业我们都可以看到借助数字化迅速走红的“网红品牌”。在家电行业,创立于2015年的品牌小吉Minij捕捉到二胎政策放开,单身经济走红将带来迷你类家电增长的信号。2016年借助米家众筹和京东众筹,在线上孵化出迷你母婴冰箱和化妆品冰箱、内衣洗衣机等品类。与传统家电的功能覆盖大而全不同,小吉在细分市场上出奇制胜,上市后被众多KOL(Key Opinion Leader)和KOC(Key Opinion Consumer)热推,短短两年,在2018年天猫双11中就摘得天猫母婴、化妆品冰箱类销售的头冠。

新兴品牌雨后春笋般地涌现,离不开资本的助推。近年,在美妆行业频繁出镜的红杉资本、君联资本,活跃于食品和零食行业的天图投资等,为许多新兴消费品牌注入了雄厚的资本,完美日记、花印、周黑鸭、三只松鼠、茶颜悦色、奈雪的茶等大批新兴品牌也因此得以迅速扩张。观察2004-2018年间主要行业的私募和风险投资的规模,可以发现从2014年开始,零售和消费品行业已成为信息技术和服务、医疗之后的第三大热门投资行业。

主打“零售专业咖啡”的瑞幸咖啡就是资本助推新兴品牌中的明星。从起步到门店3000家,瑞幸咖啡仅用了一年多就成为销售量在中国仅次于星巴克的咖啡品牌。瑞幸咖啡的快速扩张得益于“咖啡+外卖+数据”的新业务模式创新,但其能以战略性亏损换取强劲发展势头的背后是巨大的资本支持。另一头,在速溶咖啡市场,2015年成立的国内原创精品速溶咖啡品牌三顿半,获得了多轮千万级融资,仅用不到四年时间就成为中国市场速溶咖啡品类。

拼多多、聚划算、京东三大平台计划到2020年孵化2400个中小品牌,天猫更是计划未来三年,孵化100个销售额达10亿元的品牌。蓬勃的市场在赋予新兴品牌无限机遇的同时,也给传统行业领军企业带来了新的竞争压力和挑战。埃森哲全球CMO调研结果也显示,58%的CMO认为大品牌正在对消费者失去吸引力。66%的中国企业面临新进入者的竞争压力,其中14%认为他们更多的压力来自众多的蝼蚁型竞争对手,而非传统的行业龙头企业。

PART 4 快时代,慢企业

长久以来,大型成熟企业一直依赖客户忠诚度来维持业务增长。如今,形势已悄然发生变化。每天,平均0.63秒钟就有1款新品在天猫发布。2018年20万个品牌在天猫首发了超过5000万款新品,较2017年增长317%,天猫还计划未来三年帮助新品完成1亿次的首发。埃森哲2018中国消费者调研显示:近三成消费者在近一年来更加频繁地更换品牌,在高学历消费者中这一趋势更加明显。值得一提的是,在选择更换品牌的消费者中,67%是因为被一些新的品牌吸引,而非对当前品牌不满意(30%)。

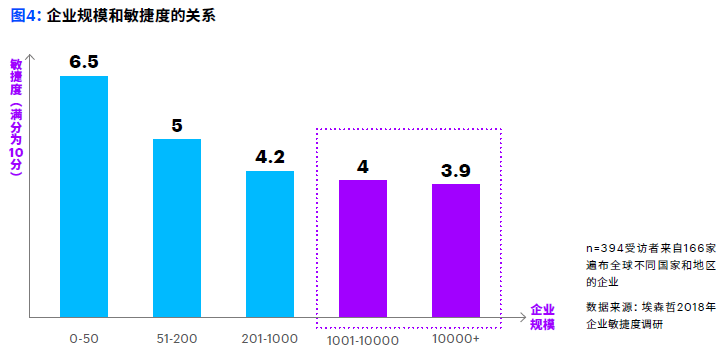

中国消费者求新求变,企业要在这种市场环境中大放异彩必须足够敏捷,但大型企业要获得与中小企业一样的敏捷度和灵活性并非易事。2018年埃森哲对全球166家企业进行了敏捷度评估,以10分为满分,只有29%的企业得分在7分以上,这些敏捷度较高的企业没有一家员工规模超过1万人。事实上,企业规模可直接影响其敏捷性,50人以内规模的企业敏捷度平均得分在6.5,当企业规模发展到1万人以上时,敏捷度得分跌至3.9(见图4)。

大型企业缺乏敏捷的主要原因经常体现在三个方面。部门和人员较多,烟囱式管理模式使得部门之间存在沟通壁垒,信息无法自由流动,形成信息孤岛;跨国公司的全球决策在地理和时区维度都较为分散,面对新的趋势难以快速反应;随着公司规模的扩大,面临的问题变得复杂。当没有清晰的规划时,管理者更容易把精力用在传统流程的规模管理上,而不是实现业务流程的敏捷性。

加快创新孵化,缩短产品研发周期,或利用数字技术持续推出新产品或者新体验,很多大型成熟企业在敏捷转型上跃跃欲试,寄希望从大企业变成快企业。但跟风盲从,方法不当,或资源不足,文化缺位,导致大型成熟企业敏捷转型并不顺利。从大象到猎豹,在保持规模化和可靠性优势基础上,如何“大”与“快”共生,成为了阻碍大型成熟企业快车道前行的突出的内生障碍。

PART 5 再造活力 重新出发

中国消费产业正经历超越历史的变革,这是一个品牌格局改写的时代。大型成熟企业该如何突破自身局限,无惧新兴品牌崛起,在加快“流动”的消费市场实现可持续领先增长,敏捷竞争将是关键。

敏捷市场洞察,部署动态增长战略

在慢节奏的规模化消费时代,企业靠一个优势品牌甚至一个产品就能在很长时间满足大部分市场。大型成熟企业必须做出改变,在加快流动和细分的消费环境中敏锐捕捉消费需求变化,构建基于消费市场的动态增长战略。

一些领先的成熟企业总能先人一步洞察趋势并采取行动。蒙牛早在2005年就察觉到消费升级下奶制品的高端化需求,推出的特仑苏上市至今十多年来始终保持了双位数增长。得年轻人得天下,曾因“设计老气、没有消费者、增长缓慢”被业界诟病的古驰(Gucci),从2015年开始年轻化营销转型,从换Logo,到不断制造爆款,Gucci品牌成功实现“新生”。